関税問題の下落から脱却した感がある米国株

皆様お久しぶりです。

投稿がかなり滞ってしまいましたね。

ちょっと家庭の事情でブログ更新が遅れてしまいました。

ただ自分はそんな中でも米国市場の動向が追っかけております。

さて前置きはこの辺にしてNVIDIA以外のM7の決算内容を簡単にまとめて記載しておこうと思います。

Tesla

✕EPS 結果$0.27 予想$0.42

✕売上高 結果$193.35億 予想$214.1億

納車台数336,681台

〇EPS 結果$3.46 予想$3.22

〇売上高 結果$701億 予想$684.4億

Azure成長率+33%

Meta

〇EPS 結果$6.43 予想$5.21

〇売上高 結果$423億 予想$413.6億

ガイダンス

〇売上高 結果$425~455億 予想$438.1億

〇EPS 結果$2.15 予想$2.01

〇売上高 結果$902.3億 予想$891.5億

Google Cloud成長率+28%

〇EPS 結果$1.59 予想$1.36

〇売上高 結果$1,557億 予想$1,551.3億

ガイダンス

〇売上高 結果$1,590~1,640億 予想$1,610.6億

AWS成長率+17%

〇EPS 結果$1.65 予想$1.63

〇売上高 結果$954億 予想$947.5億

大型ハイテク企業の決算はTesla以外はアナリスト予想を上回る結果を出していますね。まあ実際は関税問題によって指数が下げていたので今回の決算に対する注目度は低かった印象です。

下記はNDXの日足チャートになりますが、2月中旬辺りに付けた最高値に10%程上昇で到達するところまで回復してきました。

5/9時点では赤色の200日移動平均線で頭を抑えられている状態ですね。

ここを抜けてくると非常に強く推移する可能性がありますが、関税問題に関する新たな材料待ちですかね。

ここから逆に大きく下落したとしても常に平常心を保ち淡々と積み立てを継続していきたいですね。

ここまで読んで頂き本当にありがとうございました。

この内容が何かの参考になれば幸いです。

最後にQQQの上位構成銘柄を載せておきます。

米国株バナーをポチリして頂けると大変励みになります。

雲行きが怪しくなってきた米国株市場

皆様お久しぶりです。

2025年が始まってすでに2ヶ月ほど過ぎていますね。

時が流れるのが早く感じていますが、そんな中皆様はどうお過ごしでしょうか。

自分は今年も変わらず米国市場を追っかけております。

さて前置きはこの辺にしてNVIDIA以外のM7の決算内容を簡単にまとめて記載しておこうと思います。

Tesla

✕EPS 結果$0.73 予想$0.77

✕売上高 結果$257.07億 予想$271.3億

納車台数495,570台

〇EPS 結果$3.23 予想$3.12

〇売上高 結果$696億 予想$688.1億

Azure成長率+21%

Meta

〇EPS 結果$8.02 予想$6.74

〇売上高 結果$483.85億 予想$469.9億

ガイダンス

✕売上高 結果$395~418億 予想$416.4億

〇EPS 結果$2.15 予想$2.13

✕売上高 結果$964.69億 予想$966.7億

Google Cloud成長率+30%

〇EPS 結果$1.86 予想$1.48

〇売上高 結果$1,878億 予想$1,872.3億

ガイダンス

✕売上高 結果$1,510~1,555億 予想$1,583.3億

AWS成長率+19%

〇EPS 結果$2.40 予想$2.35

〇売上高 結果$1,243億 予想$1,240.3億

この大型ハイテク株の決算発表がある前にNDXはDeepSeekショックなる比較的大きな下落をしたのですが、これら決算を受けてNDXは最高値を2/18に更新してきました。しかし直近で中国で新種のウィルスが発見された事や経済指標の結果が予想を下回った事等が影響したか、1日でNDXは2%程下落しております。

下記が去年12月からのNDXの日足チャートになります。

更にドル円が年初から円高方向に振れており、自分の金融資産はあまり変化しておりません。去年12月までは円安方向にシフトしていたのですがね。

下記が去年12月からのドル円の日足チャートになります。

ここからドル円がどのように推移するかは日銀の追加利上げをするかどうか次第になりそうで、NDXの方は2/26にあるNVIDIAの決算次第でどちらかに大きく動く事になりそうです。

もし2/26以降にNDXが下落していくようなら、QQQ、QLD等を買い増ししていこうと考えております。

ここまで読んで頂き本当にありがとうございました。

もしこの自分の考えが何かの参考になれば幸いです。

最後にQQQの上位構成銘柄を載せておきます。

米国株バナーをポチリして頂けると大変励みになります。

2025年もよろしくお願いいたします。

あけましておめでとうございます。

今年もよろしくお願いいたします。

皆様はお正月を満喫されてますでしょうか。

自分はX(旧Twitter)にあるGrokというAI機能を使いアイコンを作ってもらいました。

「へるへる」という名前から創造できる絵を描いてほしいとお願いしたところ下記のような画像を提供してくれました。

何だかとっても可愛らしいアイコンになりました。

X(旧Twitter)の方もこのアイコンにしておりますのでもし気になりましたら下記のURLからフォローして頂けるとありがたいです。

さて前置きはこの辺にして2024年の振り返りから2025年に向けて金融資産をどうするか考えてみようと思います。

まずは2024年1月~12月までの自分が監視している米国各種ETFのパフォーマンスを比べてみました。

パフォーマンスが良かった順に

SPXL(+65.20%)=S&P500の3倍ETF

TQQQ(+64.41%)=NASDAQ100の3倍ETF

FNGS(+55.87%)=FANG+と同等の値動きをするETF

QLD(+47.39%)=NASDAQ100の2倍ETF

TECL(+47.02%)=テクノロジーセレクトセクターインデックス(IXTTR)の3倍ETF

QQQ(+26.99%)=NASDAQ100指数連動ETF

VOO(+24.15%)=S&P500種指数連動ETF

DIA(+12.84%)=NYダウ連動ETF

S&P500の3倍ETFのパフォーマンスが良かったとは意外でした。

そしてSOX指数の3倍ETFはマイナスで終えているところも想像していませんでしたね。

等倍のSMHはなかなかの上昇率だったのですが、7月~8月の急落で3倍ETFの逓減が炸裂してしまった感じですね。

監視している中で7月~8月の急落から値を戻している3倍ETFはSPXLしかないんですよね。

そして全くレバレッジをかけていないのにFNGSはかなりのパフォーマンスですね。

FANG+からTeslaが除外されてしまったのが非常に残念です。もしTeslaが残っていたらもう少し高い上昇率だった可能性がありますね。

この中で自分が所有しているのはQLD、QQQ、VOOなのですが、改めて見るとちょっと物足りなかった感がありますね。

ただ3倍ETFはSOXLのように逓減を喰らってしまうとマイナスリターンになる事もあるのでちょっと長期投資向きではないかもしれません。

となるとFNGSをPFに組み入れるのが妥当かと考えております。

まあ2025年も同じような値動きになるとは限らないので、しばらくはQLD、QQQ、VOOで行こうと思います。

もし大きめの下落が起こった場合にFNGSか大和アセットマネジメントさんから出ている投資信託のiFreeNEXT FANG+インデックスの購入を検討していこうと思います。

iFreeNEXT FANG+インデックスの詳細は👇

早く2025年の米国市場が始まってほしいですね。

まあ米国市場は1/2の本日からスタートするんですがね( ´∀` )

ここまで読んで頂き本当にありがとうございました。

この自分の考えが何かの参考になれば幸いです。

米国株バナーをポチリして頂けると大変励みになります。

2024年お疲れ様でした。

皆様お久しぶりです。

もう今年も終わりですねぇ。皆様はどんな1年でしたか。

米国株に投資している方にとってはとても良い1年になったのではないでしょうか。

自分も金融資産が過去最高額を更新する1年となりました。

という事で今後も私は米国市場の動向を追っかけていこうと思います。

さて、前置きはちょっと置いておいて少し気になる事がありましたので、このブログに記載しておこうと思います。

前回と同様に動画の紹介になってしまうのですが...

下記に投資系Youtuberの風丸さんの生配信のアーカイブを載せてみます。

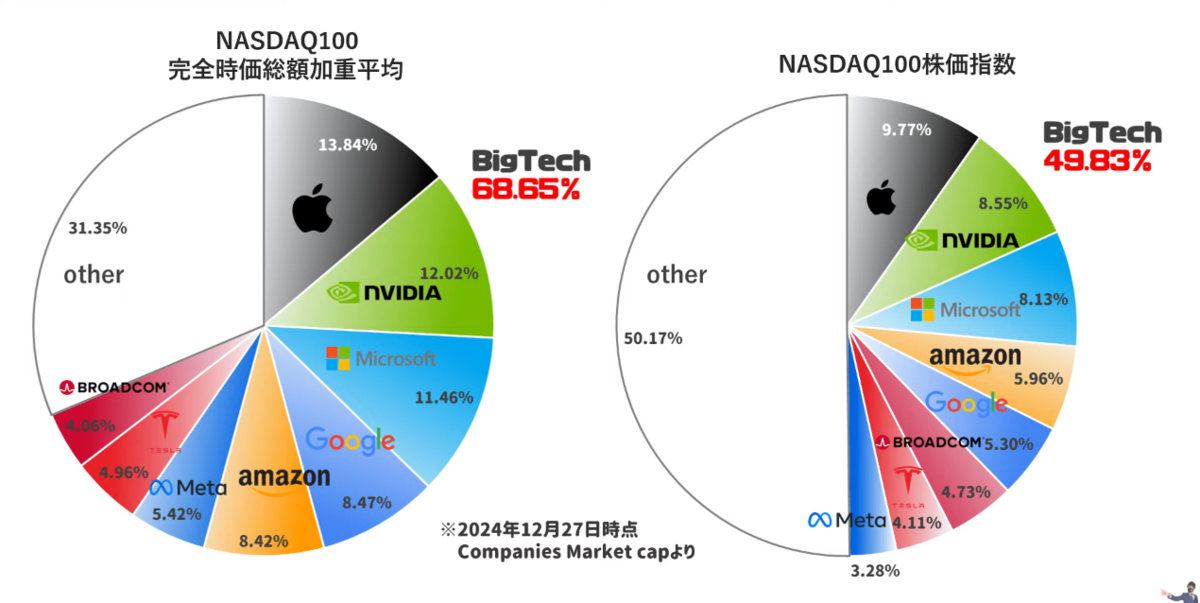

この動画の20:05辺りから風丸さんがNASDAQ100のウェイト調整について語られています。

NASDAQ100のウェイト調整とはNASDAQ100(以下NDX)の上位構成銘柄の比率が高くなると、それらの比率を減らすという特別リバランスの事を指します。

NDXの特別リバランスは過去に4回行われており、これも上記の動画内で触れられております。

下記にその歴史の画像を載せておきます。

NDXは直近の2年は毎年調整しています。

このTesla Broadcom METAの圧縮はbloombergの記事にもなっています。

そしてこの動画内ではNDXがリバランスをしていなかった場合との比較をされてもいます。

上記画像の左がウェイト調整なし、右が調整ありの円グラフで現在のNDXにかなり近い比率であります。

こういった調整を行ってしまうとNDXのパフォーマンスが落ちてしまうのですが、これは指数の宿命という事で仕方がないのです。

仮に調整をしないでAppleだけが時価総額を伸ばしてNDXのウェイトの90%を占める状況になったとすると、もうそれはApple株を単独で所持しているのとほぼ変わらない事になり、指数の意味をなさなくなるのでこういった調整は止む無しという事になります。

もしウェイト調整をしなければどうなっていたかのデータがありませんが、風丸さんの動画内で少しその事を話されてはいます。

その画像が下記になります。

QQQはNDXに連動したETFで、QQEWはNDX構成銘柄を1%づつにした均等加重平均のETFになります。そしてSPYはS&P500に連動したETFですね。

長期のチャートではウェイト調整が過去4回のQQQがもっともパフォーマンスが良く、続いてQQEW、そして全く調整していないSPYとなっております。

これをもう少し期間を短くしQQQとQQEW、SPYを2023年を起点としたパフォーマンスで比較してみると👇

上記画像からはウェイト調整を直近2年で2回行っているQQQ(+98.24%)はパフォーマンスが良いとしてもQQEW(+44.23%)という均等加重平均、つまりはウェイト調整を頻繁に行っているETFはウェイト調整を全く行っていないSPY(+56.17%)にも劣っている事が分かります。

あくまでも過去のデータにはなりますがウェイト調整を行わない方がパフォーマンスが良いという結果が見て取れます。

自分は今後NDXの上位構成銘柄はますます時価総額を大きくしていくような気がして仕方がないのですが、ウェイト調整を頻繁にされてしまうと、思ったほどのパフォーマンスにならない可能性も出てきました。

最近は完全時価総額の新しい投資信託も出てきているようなので、もしかしたらこれから調整なしの金融商品に乗り換えるかもしれません。

と言いつつも未来の事は誰にも分かりませんから、このまま永遠とQQQを持ち続けるかもしれないんですがね( ´∀` )

ここまで読んで頂き本当にありがとうございました。

この自分の考えが何かの参考になれば幸いです。

最後にQQQの上位構成銘柄を載せておきます。

それでは皆様良いお年を。

米国株バナーをポチリして頂けると大変励みになります。

これからのS&P500の推移について

皆様お久しぶりです。

と言っても、先日自分はPFの見直し第二弾を投稿したばかりではありますが、少し面白い動画を見てしまったので、ご紹介したいと思います。

前回のブログもYoutuberさんの動画を載せてたので、動画紹介ブログになってしまいそうですね。

とりあえずまずは下記の動画をご覧ください。

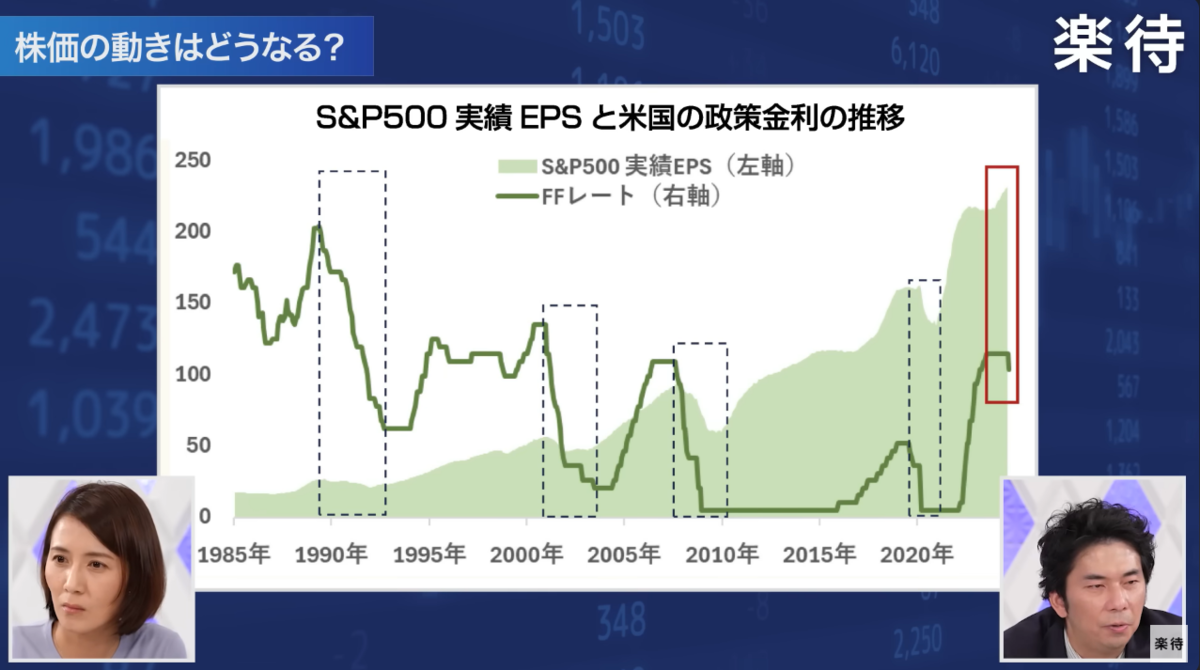

この中で17分過ぎから株価の動きについて大川智宏さんという方が解説しており、その中でS&P500の実績EPSと米国政策金利の推移をグラフ化したものを紹介しています。

過去4回の点線で囲まれている時期はリセッション期間を示していますが、利下げ時期にS&P500の実績EPSは低下しています。

正確には業績が下がってきたから(景気後退したから)利下げを開始したわけですが、直近(赤線部)だとFRBは利下げを行っていますがS&P500の実績EPSは上昇しています。

これは過去に例がないそうです。

そして、もし今後更に利下げを行うとバブルになる可能性が高いと仰られていました。

これは自分が度々拝見させて頂いている株式マーケットデータさんのサイト内でもS&P500の実績EPSが確認できます。

上記のサイト内にある表を抜粋した画像が👇

特に2024/11/22時点でS&P500の実績EPSと予想EPSはここ2カ月でも最高値となっています。

株価はEPS×PERで算出されるので、このEPSが上がってくると株価も上がり易くなっていき、その環境化でFRBが利下げを行うのですから企業の利益率も高まり更に株価が上昇するという事になりそうです。

こうなるとS&P500に連動する投資信託やETFを買っておけば含み益マシマシ状態になる可能性が高まってきました。

動画内でも大川さんはNASDAQかS&P500買っとけば良いと仰っております。

ただバブルになった仮定して、そのバブルが弾けた場合に株価が下がってくるのではないかという懸念がありますが、この動画内ではS&P500はかなり底堅いのではないかとも述べております。

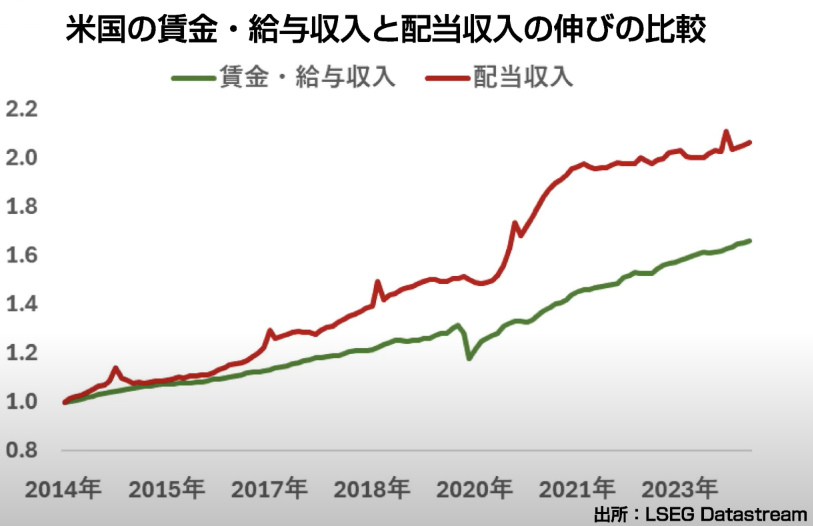

上記の画像は米国の給与収入と配当収入の伸びを比較したものですが、配当収入の伸びが大きいのが見て取れます。

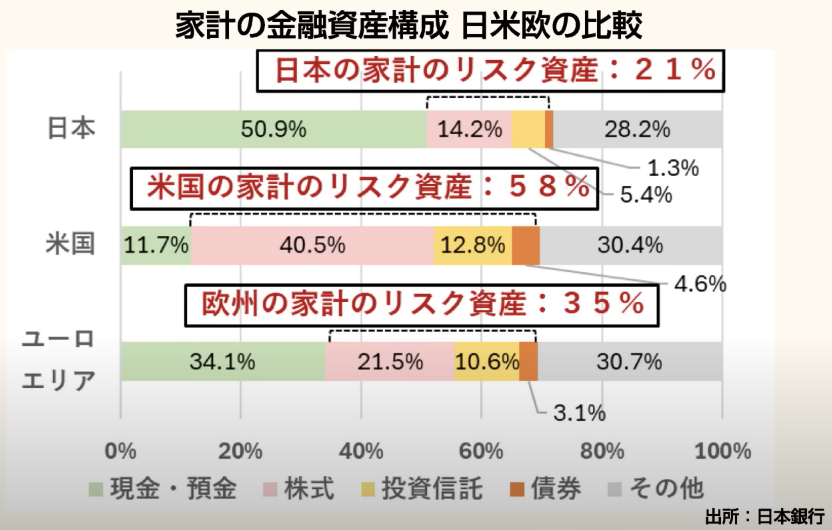

米国の家計の金融資産構成は下記の画像のように58%ほどが株式等のリスク資産になりますので、例え給与収入が減少orなくなったとしても配当収入により消費行動が制限される事がないとなります。

なので米国内では購買意欲がなくならず、それにより企業の収益も上がり増配ができる。

増配されればそれを配当という形で受け取った株主はその資金を消費に回し、企業の収益に貢献するというサイクルのようなものが出来上がっているとなります。

このサイクルが浸透している限り〇〇ショック等でバブルが弾けたとしても、そこそこ短い期間でS&P500は値を戻してくるのではないでしょうか。

いや、むしろナンチャラショックで大きく下落したら買い増しのチャンスだと自分は考えております。

これからの米国市場がより楽しみになってきましたね。

ここまで読んで頂き本当にありがとうございました。

この自分の考えが何かの参考になれば幸いです。

米国株バナーをポチリして頂けると大変励みになります。

続PFの見直し

皆様お久しぶりです。

結構寒くなってきましたので、体調には十分に気を付けてください。

自分も少し風邪気味になりそうな時もありましたが、それでも米国市場の動向を追っかけております。

さて表題にもあるように10月頃に行ったPFの見直しを更に進めてみました。

といきたいところではありますが、まずはNVIDIAの決算がありましたので簡単ではありますが、載せておこうと思います。

NVIDIA(11/20)

〇EPS 結果$0.81 予想$0.75

〇売上高 結果$350.8億 予想$331.3億

ガイダンス

〇売上高 結果$367.5~382.5億 予想$370.4億

すべての項目で市場予想を上回ったのですが、株価は11/23の時点だと下落してきています。

まあ最高値付近で株価が推移しているので短期勢の利確売りに押されているのでしょう。

では本題に入って自分のPFの見直しについて、10月までiFreeレバレッジ NASDAQ100という投資信託を持っており、その半分を売却しQLDという米国のETFに乗り換えました。そして今回もう半分のiFreeレバレッジ NASDAQ100をすべて売却しauAMレバレッジNASDAQ100為替ヘッジなしという投資信託に乗り換えました。

レバレッジ分をすべてQLDにしても良かったのですが、SBI証券だと投資信託を所有しているだけでTポイントが付与されるので、auAMレバレッジNASDAQ100為替ヘッジなしに乗り換えをしました。

なぜこのタイミングかというと、他人のマネをしただけなんですけどね💦

自分がよく見ているYoutuberさんがいて、その方がiFreeレバレッジ NASDAQ100をauAMレバレッジNASDAQ100為替ヘッジなしに乗り換えていたので、便乗したわけです。

auAMレバレッジNASDAQ100為替ヘッジなしとは下記のURLにある投資信託になります。

その乗り換えを行っていたライブ配信のアーカイブがありましたので下記にURLを貼っておきます。乗り換えを実際に行ったのは20分ほど経ってからですね。

一応このYoutuberさんはiFreeレバレッジ NASDAQ100をauAMレバレッジNASDAQ100為替ヘッジなしに乗り換えた方が良いのか悪いのかを検証している動画も作成しておりましたので下記に載せてみます。

こちらの動画ではQLDとauAMレバレッジNASDAQ100為替ヘッジなしのパフォーマンスの差も比較されています。

自分は以前からiFreeレバレッジ NASDAQ100を為替ヘッジなしの金融商品に乗り換えたいと思っていましたので、今回この方が実際に乗り換えを行っているのを見てやっと決心がついたってとこでしょうか。

あまり他の人がやっているから、それをマネをして投資というのは良くないかもしれません。

それでも今回の為替ヘッジあり→為替ヘッジなしへの乗り換えを後悔する事はないんじゃないかなと自分は思っております。

ここまで読んで頂き本当にありがとうございました。

この自分の考えが何かの参考になれば幸いです。

最後にQQQの上位構成銘柄を載せておきます。

米国株バナーをポチリして頂けると大変励みになります。

稲妻が輝いている米国株

皆様お久しぶりです。

11月に入って結構寒くなってきました。そして今年もあと2ヵ月ほどで終わりますね。

そんな中でも自分は米国株市場の動向を追っかけております。

その米国市場はかなり大きく動いてきましたので、資産がかなり増えた方も多いのではないでしょうか。

まずはNVIDIA以外のM7の決算内容を簡単にまとめて記載しておこうと思います。

Tesla

〇EPS 結果$0.72 予想$0.60

✕売上高 結果$251.8億 予想$256.7億

納車台数462,890台

〇EPS 結果$3.30 予想$3.11

〇売上高 結果$655.9億 予想$645.6億

Azure成長率+33%

Meta

〇EPS 結果$6.03 予想$5.29

〇売上高 結果$405.9億 予想$403.1億

ガイダンス

〇売上高 結果$450~480億 予想$462.4億

〇EPS 結果$2.12 予想$1.85

〇売上高 結果$882.7億 予想$862.2億

Google Cloud成長率+35%

〇EPS 結果$1.43 予想$1.14

〇売上高 結果$1,588.8億 予想$1,572.8億

ガイダンス

✕売上高 結果$1,815~1,885億 予想$1,862.6億

AWS成長率+19%

〇EPS 結果$1.64 予想$1.60

〇売上高 結果$949.3億 予想$944.2億

全体的に決算は良いという結果でした。

ただ、これら決算の内容で米国市場が大きく動いたというよりも大統領選の影響の方が大きかったと思います。

ここ1ヵ月のNDXの日足チャートを下記に載せてみます。

大統領選時には窓を開けて上昇しておりまして、株価指数がこのような動きをするのはなかなかないですね。

トランプさんが大統領になって不透明感がなくなったという事が指数上昇の大きな要因でしょう。

これによりNDXは最高値を更新する事ができました。

S&P500とNYダウは大統領選前から最高値を更新していましたのでNDXはやや出遅れておりましたが、これで主要指数が揃って仲良く最高値を超えてくれました😊

【稲妻が輝いている時に市場に居合わせなければならない】という投資格言がありますが、この瞬間に現金しか持っていないという方と株式投資している方とでは金融資産に大きな差が出てしまいますね。

まあ今回このように大きく上昇してしまったので、しばらくは利確売りに押される局面が来ると思いますが、そんな事は気にせずホールドし、資金に余裕があるのであれば下がった時に買い増ししていきたいですね。

ここまで読んで頂き本当にありがとうございました。

この自分の考えが何かの参考になれば幸いです。

最後にQQQの上位構成銘柄を載せておきます。

NVIDIAがQQQのTOPになりました。

時価総額も瞬間的にですが$3.65兆を超えた人類史上初の企業となったようです。

今後がますます楽しみになってきましたね。

米国株バナーをポチリして頂けると大変励みになります。